一場突如其來的大火,讓香港新界大埔宏福苑成為關注焦點。截至11月27日20時,事故造成65人死亡、70人受傷,或成為香港近20年來最大規模的火災,并可能觸發香港住宅保險史上最大規模的集體理賠。

值得注意的是,中國太平保險(香港)(以下簡稱“太平香港”)披露,其承保了本次涉事項目的多項保險,包括建筑工程全險、建筑雇員賠償保險、業主立案法團第三者責任險、財產全險及公眾責任險;同時,該公司還承保了部分住戶的家居保險和家傭險。太平香港表示,事故后已啟動應急機制,將依保險合約秉持“能賠快賠、應賠盡賠、合理預賠”原則,做好理賠與客戶服務,助力受影響居民渡過難關。

調查工作仍在推進,理賠程序尚未全面展開,但太平香港已面臨建司以來最嚴峻的賠付考驗。或超20.27億港元的理賠規模,不僅考驗公司的資本充足率與再保險安排,更將在香港保險市場引發費率上調、承保收緊等連鎖反應。

01

五級火情突襲香港大埔:救援全力推進,內地及香港多家險企緊急響應

11月26日至27日,香港新界大埔宏福苑發生五級大火。截至11月27日20時,事故造成65人死亡、70人受傷,包括一名消防員殉職。

26日14時51分接報后,火勢從一座大廈迅速蔓延至七座。此后,香港消防處調派滅火輪及救護車到場,警方封鎖區域、疏散居民,特區政府啟動跨部門應急機制,政務司司長到場指揮。醫院管理局啟動重大事故控制中心,將傷者分流至北區醫院、威爾斯親王醫院等救治。行政長官李家超當晚主持跨部門會議并探望災民。27日,警方以涉嫌誤殺拘捕3名工程負責人。

初步調查表明,火災主因是外墻維修使用的竹制腳手架及非阻燃安全網被點燃后隨風飄散。這些防護設施成了燃料,形成覆蓋大樓的“火網”和劇毒濃煙屏障,加上大廈設計存在防火隱患,導致逃生救援異常困難。

面對突發的重大火災事故,香港本地及內地背景的保險公司迅速啟動應急機制,展開了一系列理賠服務和客戶支援行動。

中國人壽宣布海外公司啟動應急理賠服務,簡化理賠手續,主動查核、聯絡投保客戶,平安人壽、平安產險、太平香港、招商仁和人壽等公司啟動理賠應急預案,簡化理賠手續,主動聯系投保客戶,并為受災家庭提供及時支援。陽光保險集團表示,捐贈1000萬港元,馳援香港大埔火災應急救援。

除上述內地背景險企外,香港本土及國際保險公司也迅速跟進。保誠保險、宏利人壽等機構均啟動理賠綠色通道、救援協助、簡化手續等應急舉措。

各公司表態聚焦兩大核心:一是主動排查出險客戶,避免因信息不對稱延誤理賠;二是簡化手續,將服務置于商業流程之前。

02

太平香港承保保額超20.27億港元,或觸發香港住宅保險史上最大規模的集體理賠

很快,在眾多險企中,中國太平旗下的太平香港成為了輿論焦點。

27日下午,太平香港給出了官方回應,確認其承保了宏福苑維修工程項目的建筑工程全險、建筑雇員賠償保險、業主立案法團第三者責任險以及財產全險、公眾責任險,并承保了部分住戶的家居保險、家傭險。

根據宏福苑業主立案法團2025年2月會議文件,承建商宏業公司已提交太平香港出具的證明,確認建筑工程全險及勞工保險“已全數繳付保單及保單現時有效”。

圖片來源:宏福苑業主立案法團官網

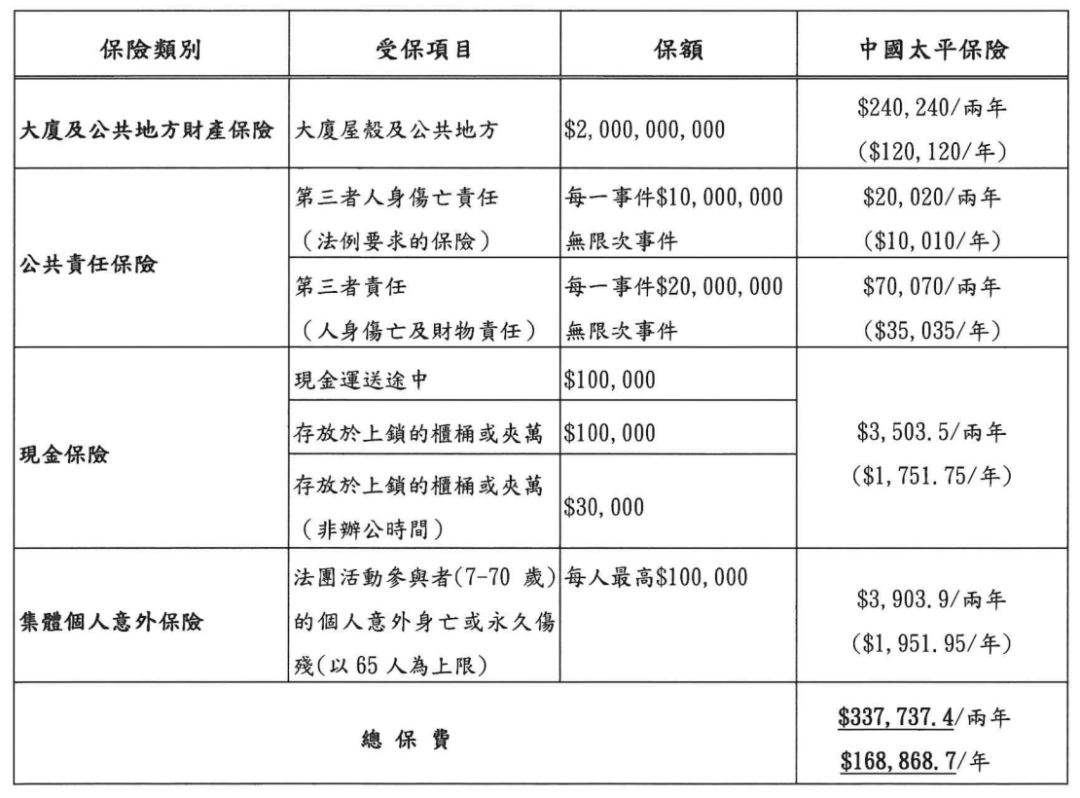

太平香港為宏福苑承保的屋苑綜合保險(業主立案法團第三者責任險以及財產全險、公眾責任險)內容則明確,保險期限為2025年1月1日至2026年12月31日,包含四大險種:大廈及公共地方財產保險保額20億港元,公眾責任保險分設第三者人身傷亡責任(每次事件1000萬港元)與第三者責任(人身傷亡及財物損毀,每次事件2000萬港元),另設現金保險與集體個人意外保險。四項總保額約20.3億港元,兩年保費33.77萬港元。

圖片來源:宏福苑業主立案法團官網

香港住宅大廈一般由物業管理公司或業主立案法團統一投保“火險”,也稱“樓宇結構保險”。該類保險主要保障大廈公共區域的結構損毀,包括因火災、雷擊或爆炸等意外造成的修復或重建費用,涵蓋原裝地板、天花、墻身等固定裝置。香港《建筑物管理條例》規定,業主立案法團有責任為共有部分購買保險,保障全體業主利益。法團通過居民大會決議選擇保險公司與險種,保費由業主分攤,通常隨管理費一并繳納。

建筑工程全險是針對施工期間的特別安排。傳統建筑工程保險主要保障業主、租客或承建商就物業建筑、安裝、裝修、翻新或維修等提供綜合全險保障,范圍涵蓋工程物料及設備,以及第三者責任。在宏福苑案例中,外墻翻新工程由屋苑業主立案法團聘請的注冊承建商宏業建筑工程有限公司負責,工程由房屋局獨立審查組根據《建筑物條例》監管。承建商購買工程保險,既是法團要求,也是法律風險管理的必要手段。

針對此次事件,有專家預測,20億港元的公共地方財產險“大概率將全額賠付”,每次事件2000萬港元的第三者責任險亦存在全額賠付可能,集體個人意外保險每人10萬港元的賠償標準,若按65名遇難者計算,賠付總額將達650萬港元。綜合來看,本次事故相關保險賠付“大概率將達到各險種賠償限額”。這意味著,中國太平保險(香港)可能面臨超20.27億港元的理賠支出。

香港保險監管局對火險及工程險有明確的合規要求。火險必須覆蓋樓宇重建成本,保額需定期評估調整;工程險則要求承建商在開工前投保,保障期間需覆蓋整個施工周期。宏福苑的投保情況顯示,業主法團與承建商均遵循了相關規定,但保額是否充足、風險評估是否到位,目前尚不可知。特別是施工中的外墻翻新是否增加了火災風險,以及保險公司承保前是否充分評估這一風險,將成為爭議焦點。

按行業的一般規則,此類大額保單一般會有再保險公司參與保障。截至發稿,太平香港方面并未透露有關再保險的相關情況。若其再保險保障充分,可有效攤賠付款壓力,對修復市場信心將起到關鍵作用。

太平香港官網顯示,公司成立于1949年9月,是中國太平的境外旗艦財產險公司,在香港市場深耕已近80年。其官網宣稱,公司財產及責任險承保能力強勁,雇主賠償險、財產險等主要險種規模均居市場前列。

業績公告披露,太平香港2024年保險服務收入33.13億港元,同比增長0.9%,但除稅前溢利0.82億港元,同比驟降70.3%;2025上半年服務收入14.63億港元,同比下降3.6%,除稅前溢利1.45億港元,同比回升74.9%。此次火災保險賠款的大額支出或將為太平香港今年的盈利狀況蒙上一層陰影。

03

內地險企香港擴張勢頭強勁,巨額理賠敲風控警鐘

作為保險密度亞洲第一、全球第二的地區,香港的保險業相當發達。根據摩根士丹利報告,2025年第一季度,香港年度化保費等值(APE)達到512億港元,創歷史新高,較2024年同期增長25%,成為香港保險業有記錄以來的最高季度保費。

據行業預測,香港保險市場規模將從2024年的761.5億美元增長至2032年的1270億美元,復合年增長率達6.8%。這一趨勢下,香港特區政府也持續優化監管框架,通過稅收優惠、人才引進等政策鞏固其國際保險樞紐地位。

目前,香港保險市場主要由國際保險巨頭、本地老牌險企及內地背景保險公司三類主體構成,競爭十分激烈,市場呈現極端頭部效應。2024年香港保險50強榜單顯示,壽險公司中,友邦保險以871億港元保費居首,保誠集團以653億港元位列第二,匯豐人壽以555億港元排名第三,宏利金融和中國人壽海外分別以498億港元和330億港元排在第四、五位。財險公司方面,安盛保險以48億港元保費領先,保柏、蘇黎世保險以41億、29億港元保費居于其后,太平香港則以29億港元保費排名居第四,財險主要參與者還包括友邦國際、中銀集團保險、安達保險等。

近年來,內地險企市場份額穩步提升。在壽險領域,中國人壽(海外)、平安人壽、太保香港、太平人壽(香港)等已站穩腳跟;財產險領域,太平香港、人保香港等憑借跨境優勢在大型工程項目中占據一席之地。其布局呈現兩大特征:一是“集團化運作”,如平安、國壽通過多牌照協同提供一站式金融方案;二是“跨境聯動”,利用粵港澳大灣區機遇開發跨境醫療、儲蓄險等產品。

作為市場重要參與者,這些內地險企也將直接面臨此次火災事件帶來的行業震蕩:同業公司或將收緊高樓齡房屋維修項目的承保政策,保費普遍上調,同時提高免賠額或增設除外責任;監管部門大概率聯合強制公共維修工程投保億元級火災責任險并提交消防評估報告。市場層面,業主立案法團面臨保費預算加碼壓力,承建商需承擔更高履約擔保,這場火災或成為香港都市更新與住宅保險市場規則重塑的轉折點。